MexDer

o Mercado Mexicano de Derivados S.A. de C.V

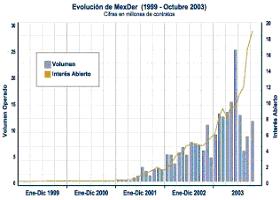

El Mercado Mexicano de Derivados, S.A. de C.V. (en adelante MexDer), surge en México por una necesidad del sector empresarial, que requería contar con herramientas financieras necesarias para protegerse de fluctuaciones en precios, tasas, etc. para así poder incrementar su productividad y competir en condiciones de igualdad con las empresas extranjeras. El 15 de abril de 1999 se oficializa la apertura del MexDer, que funciona como un mercado autorregulado, bajo la supervisión de Banco de México, Comisión Nacional Bancaria y de Valores y la Secretaría de Hacienda y Crédito Público. El principal reto al que se ha enfrentado el MexDer es el de crear un mercado de derivados en un país que emerge de una severa crisis financiera y que se ha visto afectado significativamente por las fluctuaciones en los mercados financieros internacionales (principalmente las devaluaciones que ha sufrido nuestra moneda y las continúas alzas en las tasas de interés).

Antes de que existiera el MexDer, se habían desarrollado en México:

- Un mercado de coberturas cambiarias, puesto en operación por el Banco de México, el cual permitía fijar anticipadamente el tipo de cambio para operaciones contratadas pagaderas a futuro (créditos en dólares) y los participantes podían trasladar total o parcialmente el riesgo cambiario. Este mercado de coberturas cambiarias ya no opera en la actualidad y dio paso al surgimiento de los forwards (futuros).

- Un mercado de warrants (opciones), que aún opera dentro de la Bolsa Mexicana de Valores, que a cambio de pagar una prima como en los seguros, permite elegir al vencimiento, o en ciertas fechas señaladas previamente, comprar a un precio determinado ciertas acciones o índices. Posteriormente, el constante desarrollo de los mercados financieros (aparición de futuros y opciones sobre bienes en México pero en mercado extranjeros) ha tenido una continua evolución, tanto en los instrumentos y tecnologías como en los mismos mercados, y es por ello que nace en México el MexDer. El MexDer es la Bolsa de Futuros y de Opciones, (diferente e independiente a la Bolsa Mexicana de Valores), la cual provee las instalaciones y servicios necesarios para cotizar y negociar contratos estandarizados de futuros y de opciones. En relación con esto se debe precisar que:

- Al decir "Bolsa" significa que es un mercado organizado con ciertas reglas para comprar y vender, de modo que se dé una correcta fijación de precios y existan mecanismos para que los participantes cumplan con sus obligaciones.

- La única relación que existe entre la Bolsa de Derivados (MexDer) y la Bolsa Mexicana de Valores (en adelante BMV), es que el MexDer celebra Contratos de Futuros sobre indicadores de la BMV como por ejemplo el Índice de Precios y Cotizaciones y sobre paquetes de acciones de las empresas más bursátiles que cotizan en bolsa. Por ejemplo: en el MexDer sólo se venden vales (por un costal de maíz) que se pueden cambiar el 15 de julio, mientras que en la BMV sólo se venden costales de maíz de ese día.

- Cuando se dice que los contratos son estandarizados, se refiere a que todos los contratos son iguales, la única variable es el precio.

El inicio de operaciones del Mercado Mexicano de Derivados constituye uno de los avances más significativos en el proceso de desarrollo e internacionalización del Sistema Financiero Mexicano. El esfuerzo constante de equipos multidisciplinarios integrados por profesionales de la Bolsa Mexicana de Valores (BMV), la Asociación Mexicana de Intermediarios Bursátiles (AMIB) y la S.D. Indeval, permitió el desarrollo de la arquitectura operativa, legal y de sistemas necesaria para el cumplimiento de los requisitos jurídicos, operativos, tecnológicos y prudenciales, establecidos de manera conjunta por la Secretaría de Hacienda y Crédito Público, la Comisión Nacional Bancaria y de Valores y el Banco de México (las Autoridades Financieras).

La importancia de que países como México cuenten con productos derivados, cotizados en una bolsa, ha sido destacada por organismos financieros internacionales como el International Monetary Fund (IMF) y la International Finance Corporation (IFC), quienes han recomendado el establecimiento de mercados de productos derivados listados para promover esquemas de estabilidad macroeconómica y facilitar el control de riesgos en intermediarios financieros y entidades económicas.

En México la creación del Mercado de Derivados listado, ha exigido la imposición de requerimientos especiales que se adicionan a los recomendados internacionalmente (recomendaciones del Grupo de los 30 (G-30), la International Organization of Securities Commissions (IOSCO), la Federación Internacional de Bolsas de Valores (conocida como FIBV por sus siglas en francés), la Futures Industry Association (FIA), entre otras.

Antecedentes

La creación del Mercado de Derivados listados, inició en 1994 cuando la BMV y la S.D. Indeval asumieron el compromiso de crear este mercado. La BMV financió el proyecto de crear la bolsa de opciones y futuros que se denomina MexDer, Mercado Mexicano de Derivados, S.A. de C.V. Por su parte Indeval tomó la responsabilidad de promover la creación de la cámara ecompensación de derivados que se denomina Asigna, Compensación y Liquidación, realizando las erogaciones correspondientes desde 1994 hasta las fechas de constitución de las empresas.

Instituciones

Las instituciones básicas del Mercado de Derivados son: la Bolsa de Futuros y Opciones, constituida por MexDer, Mercado Mexicano de Derivados, S.A de C.V. y su Cámara de Compensación, establecida como Asigna, Compensación y Liquidación, que es un fideicomiso de administración y pago. MexDer se constituyó el 24 de agosto de 1998 y Asigna el 11 de diciembre de 1998.

Estructura del mercado mexicano de derivados

El mercado estandarizado de futuros y opciones se integra por:

- La Bolsa de Futuros y Opciones (MexDer). Que es donde se realizan las operaciones.

- La Cámara de Compensación (en adelante ASIGNA). Que es un Fideicomiso de administración y pago.

- Los Socios Liquidadores (en adelante SL). Son fideicomisos que participan como accionistas del MexDer y también aportan el patrimonio de ASIGNA. Tienen como objetivo liquidar y en su caso celebrar por cuenta de clientes contratos de futuros y de opciones. Ejemplo de SL son fideicomisos en casas de bolsa e instituciones bancarias.

- Los Operadores (en adelante Op). Que son personas morales y físicas facultadas para operar contratos en calidad de comisionistas de uno o más SL's. El MexDer está encargado de vigilar y regular a sus Op's y a ASIGNA, los Op's tendrán a sus operadores de mesa (ejecutivos que acuerdan las operaciones) como empleados mientras que ASIGNA está encargada de vigilar y regular a sus SL's (encargados de pagar y cobrar las diferencias de precio).

- Entre las autoridades está la Comisión Nacional Bancaria y de Valores que supervisa al MexDer y aprueba las reglas que emita, contando con la facultad discrecional de regular e inspeccionar todo el mercado. También Banco de México y la Secretaría de Hacienda y Crédito Público, son autoridades financieras.

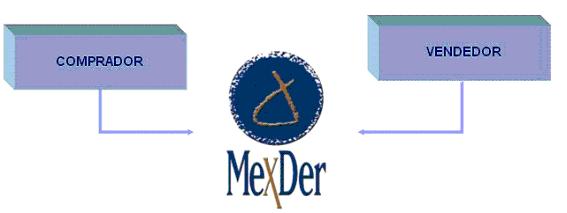

A continuación se esquematiza la estructura del MexDer:

Esquema de operación

Actualmente la operación es electrónica, concentrándose en el Sistema Electrónico de Negociación, Registro y Asignación "SENTRA-Derivados". Los Formadores de Mercado cuentan con un sistema de atención telefónica que les permite ser asistidos personalmente por personal del área de Operaciones de MexDer. Al inicio de este mercado y hasta el 8 de mayo de 2000, la negociación era de "Viva voz" en el Piso de Remates de MexDer.

Los Operadores ingresan sus posturas y el Sistema "encripta" el nombre del intermediario al no revelar su identidad. Esto hace que sea un mercado Anónimo, lo que permite igualdad de oportunidad para todos los participantes. Una vez pactada la operación, MexDer envía a la Cámara de Compensación (Asigna) los datos de la misma, convirtiéndose en el comprador del vendedor y el vendedor del comprador, asumiendo el riesgo de crédito contraparte. Asigna cuenta con calificación AAAmex(Fitch Ratings)

Principios básicos de funcionamiento

La negociación electrónica de contratos de futuros, a través de SENTRA DERIVADOS, se efectúa de acuerdo a los siguientes principios básicos:

- Seguridad.-Las operaciones son efectuadas por los Operadores y Socios Liquidadores autorizados para cada Clase, a través del Servicio Telefónico y del sistema de "ruteo" y asignación de órdenes. Una vez efectuada y registrada la operación en el SENTRA DERIVADOS, la mesa de control del Intermediario puede confirmar o detectar errores, antes de proceder a la asignación y transmisión al sistema de compensación y liquidación.

- Control de riesgos.- Antes de enviar una orden al Control Operativo de MexDer, el Operador de Mesa verifica que el Cliente cuente con la capacidad crediticia y tolerancia al riesgo correspondiente a la orden solicitada. Por otra parte, verifica que no rebase su posición límite. El Control Operativo, a su vez, comprueba que no existan instrucciones para limitar operaciones o cerrar posiciones abiertas. Una vez enviada la operación al sistema de compensación y liquidación, Asigna comprueba que la operación esté debidamente requisitada y dentro de los parámetros de aceptación en cuanto a administración de riesgo, tanto por parte del cliente como del Socio Liquidador o el Operador.

- Equidad.- El sistema de ruteo y asignación de órdenes asegura el cumplimiento del principio "primero en tiempo, primero en derecho", ya que las órdenes enviadas por los Operadores se registran en estricto orden cronológico. Por otra parte, la separación de operaciones por cuenta propia y por cuenta de terceros evita que se presenten conflictos de interés.

- Autorregulación.- Las diferentes fases del proceso de operación, asignación, compensación y liquidación están claramente definidas en los Reglamentos Interiores y en los Manuales Operativos de MexDer y Asigna. Mantienen permanente supervisión, vigilancia y monitoreo sobre las operaciones, además del control que ejerce el Contralor Normativo. Cualquier anomalía o controversia que surja durante la sesión de remate, es resuelta, en primera instancia, por el Oficial de Negociación, auxiliado por el Comité de Operación, integrado por Operadores de Productos Derivados.

- Transparencia.- Las posturas y hechos registrados en el SENTRA DERIVADOS se actualizan permanentemente en tiempo real. Asimismo la información de cotizaciones, cierres, asignaciones y precio de liquidación diaria se transmite en tiempo real a las terminales ubicadas en las oficinas de los Socios Liquidadores y Operadores.

- Operación Electrónica (Operación SENTRA®-DERIVADOS).- El 30 de septiembre de 1999, el Consejo de Administración de MexDer aprobó el proyecto para crear un sistema de negociación electrónico. La decisión estuvo orientada a reducir los costos de operación, a facilitar las actividades de vigilancia del mercado, propiciar la transparencia en el proceso de formación de precios, garantizar la equidad en la celebración de contratos, fortalecer los mecanismos de seguridad operativa y fundamentalmente crear las condiciones tecnológicas para el desarrollo ulterior del Mercado. El Sistema Electrónico de Negociación, Transacción, Registro y Asignación (SENTRA®-DERIVADOS) es un mecanismo que sustituyó la operación a viva voz, por otra remota, totalmente automatizada y a tiempo real. A través de SENTRA®-DERIVADOS es posible registrar posturas de venta y compra, realizar operaciones de cruce, operaciones de autoentrada y operaciones al precio de liquidación, así como, realizar el monitoreo de las posturas introducidas al sistema, dimensionar la profundidad del mercado e identificar operaciones de cruce y autoentrada. Así mismo, el SENTRA®-DERIVADOS permite obtener información en línea y transmitirla de la misma forma hacia el Sistema Integral de Valores Automatizado (SIVA) desde donde se difunde hacia todo el sistema financiero. El SENTRA®-DERIVADOS fue desarrollado bajo la arquitectura cliente/servidor. El servidor central del sistema es equipo TANDEM, con arquitectura para soportar aplicaciones de misión crítica y tolerante a fallas. El servidor central se enlaza a las estaciones de trabajo mediante el protocolo de comunicaciones TCP/IP, a la vez que mantiene interfaces en tiempo real con las demás aplicaciones de cómputo y diseminación de datos del MexDer y de otras instituciones del mercado de valores. Beneficios del SENTRA®-DERIVADOS:

Consultas de SENTRA®-DERIVADOS. Todas las funciones de SENTRA®-DERIVADOS se realizan en una sola ventana , dividida en las 11 secciones siguientes:

- Menores Costos.

- Elimina los costos de comunicación al Piso de Remates.

- Reduce el personal para la administración de la operación.

- Libro de ordenes electrónico.

- Visión total del libro

- Las posturas son registradas en centésimas de segundo.

- Reducción de los diferenciales de compra y venta.

- Transparencia del Mercado.

- Eficiencia en la formación de precios

- Incremento de la confianza del público

- Respuesta en línea.

- Ejecución y asignación en línea.

- Evita contratiempos técnicos propios de la operación a viva voz.

- Consulta de Clase

- Cartera de Operación

- Estadísticos

- Controles de Consulta

- Corro de Ventas, Compras y Hechos.

- Cruces activos

- Consultas activas

- Carteras disponibles

- Entrada de orden múltiple

- Area de mensajes

- Ticker

- Area de mensajes generales del sistema Participantes.

Para la celebración de contratos a través de SENTRA®-DERIVADOS participan todos los Socios Liquidadores y Operadores que recibieron autorización del Consejo de Administración para operar. Para garantizar el riguroso uso del sistema de negociación, cada usuario cuenta con una firma electrónica confidencial, consistente en el número de usuario y una clave individual de acceso, la cual debe ser modificada periódicamente por el usuario.

Funcionalidades del Sistema

Las funciones aprobadas por el Comité de Admisión y Nuevos Productos son las siguientes:

Horario de Remate

Claves de acceso

Entrada de Posturas

Modificación y retiro de ordenes

Cruces

Autoentrada

Confirmación de las operaciones

Subastas

Operaciones a cuenta de otro intermediario (give up)

Determinación de precios de liquidación

Operación a precio de liquidación.

Comunicación e interfaces con el resto de los sistemas involucrados.

Operaciones que se pueden realizar

Actualmente el MexDer sólo cotiza (da precios) y permite negociar (realiza operaciones de compra y venta) de Contratos de Futuros. Definido formalmente, un Contrato de Futuro es un acuerdo de compra-venta entre dos partes, que contiene derechos y obligaciones para ambas. El vendedor se compromete a entregar un producto al comprador a un precio determinado en una fecha futura. El comprador acuerda aceptar la entrega y pagar el precio estipulado. La función de dichos contratos es cubrir los riesgos que se presentan debido a movimientos inesperados en el precio del producto o en las principales variables económicas, como el tipo de cambio o las tasas de interés.

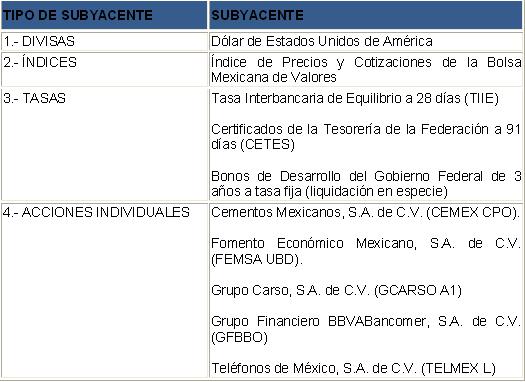

El MexDer, tiene a disposición del público únicamente Contratos de Futuros sobre los siguientes subyacentes:

Posteriormente se tiene previsto incorporar otros contratos; entre ellos los Contratos de Opciones.

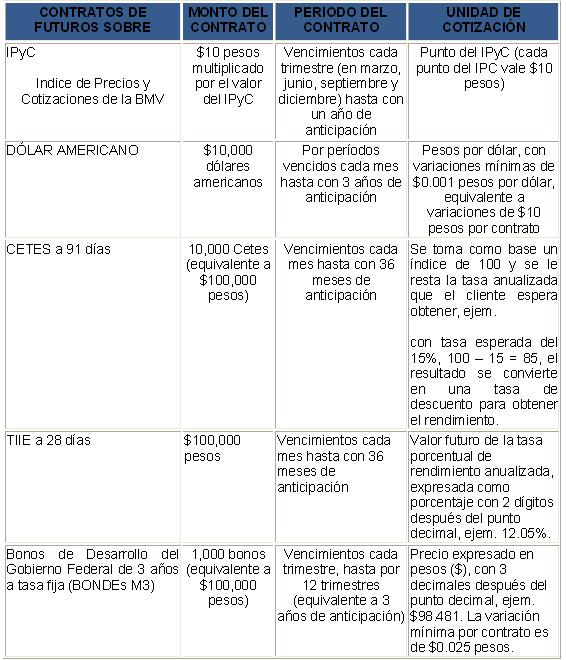

Características de los contratos de futuros que se negocian en el MexDer: Es importante que usted como usuario conozca las características de los contratos que adquiere (como comprador o vendedor), ya que esto le permite conocer las responsabilidades (las que adquiere al comprar o vender contratos), así como tener información suficiente para evaluar la estrategia de cobertura de riesgos.

A continuación se detallan algunas de las características básicas de los Contratos de Futuros:

(*) Para determinar el monto del contrato en el caso de acciones, sólo se deberá multiplicar el número de acciones por el precio respectivo.

Funcionamineto del MexDer

¿Quiénes pueden participar?

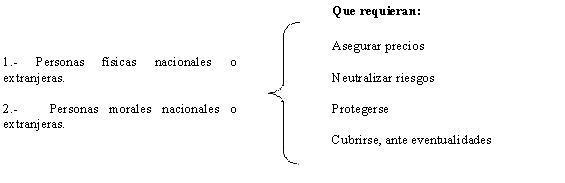

Es necesario aclarar que los Futuros no se pueden considerar como una forma de ahorro o una manera de inversión, sino que deben ser utilizados como un medio de protección o cobertura, para asegurar precios futuros en mercados altamente variables, neutralizar riesgos contra tasas de interés, actuar contra riesgos que surgen por la especulación, etc

¿Con quién debo acudir? Se debe acudir con un Op por cuenta de terceros o un SL por cuenta de terceros, es decir con alguno de los intermediarios acreditados (registrado y autorizado ante el MexDer: http://www.mexder.com.mx/MEX/indice_socios.html), quienes se encargarán de proporcionarle información suficiente acerca de lo que son los productos derivados, así como proponerle negociaciones claras y con niveles de riesgo tolerables con base a sus condiciones, necesidades y expectativas.

¿Que se debe hacer para negociar contratos de futuros? El cliente que desea comprar o vender Contratos de Futuros deberá firmar un contrato de intermediación con un SL o con un Op para poder llevar a cabo sus operaciones comerciales, también firmará un contrato de adhesión al fideicomiso correspondiente el cual sirve para liquidar las operaciones que se efectúen. Antes de que dichos contratos se firmen el SL o el Op deberán realizar una investigación y análisis del cliente para determinar si debe o no operar productos derivados y bajo que condiciones y límites (el SL o el Op asignarán cierta calidad crediticia). Si es apto lo registrarán con una cuenta única en el MexDer. Una vez que el contrato está firmado y el cliente desee comprar o vender Contratos de Futuros, deberá entregar al SL o al Op una cantidad de dinero (aportación para asegurar el compromiso y que será una cantidad que dependerá de la calificación crediticia asignada), que se compone de las Aportaciones Iniciales Mínimas (en adelante AIM's) y los Excedentes de Aportaciones Iniciales Mínimas (en adelante EAIM's) por cada contrato que mantenga en posición. Además de las aportaciones señaladas anteriormente, el cliente debe considerar en el monto de su operación y posición que mantenga, las cuotas de operación, (liquidación y compensación) y las retenciones fiscales correspondientes.

¿Cómo comprar y vender en el MexDer? Una vez realizado lo señalado en el punto anterior (IV.3) el cliente está en posibilidad de ordenar a su intermediario, el SL o el Op, que inicie las compras o ventas de contratos. Con esto se inicia una posición; la posición puede ser larga o corta, una posición larga significa que se han adquirido contratos para comprar el subyacente en un futuro y una posición corta significa que se han vendido los contratos del subyacente y por lo tanto que se está obligado a venderlo en un futuro. Como existen diferentes series de contratos (diferentes fechas de entrega) se pueden tener posiciones diferentes para diferentes fechas (diferentes series).

Por ejemplo:

Posición: Largo 5 para julio, y Corto 2 para agosto.

Significa: Compre 5 vales, que equivalen a recibir 5 sacos de maíz en julio, y vendí 2 vales, que equivalen a entregar 2 sacos de maíz en agosto.

Iniciar una posición (operación de apertura) significa realizar una operación de compra o venta en alguna serie de la clase de contrato que me interese (maíz, dólares, IPyC, CETES, acciones de TELMEX, etc.) que me deje en una posición larga (que tenga que comprar el subyacente al vencimiento) o en una posición corta (que tenga que entregar el subyacente al vencimiento). Si vuelvo a operar (comprar o vender) la posición se incrementa, ya sea como corta o larga;

por ejemplo: Posición: Largo 5 para julio, y Corto 2 para agosto.

Operación: Compro 2 vales para julio, y vendo 1 vale para agosto. Resultado en la posición: Para la serie de julio: largo 5 y compro (largo) 2 = largo 7. Para la serie de agosto: corto 2 y vendo (corto) 1 = corto 3.

Si lo que se desea es cancelar (no tener que entregar o comprar al vencimiento) una posición abierta (la cantidad de vales que compre o vendí) entonces se solicita un cierre o cancelación de la posición, para lograr esto se pide al SL o al Op que realice la operación contraria con la que tengo mi posición.

Por ejemplo, continuo con los sacos de maíz: Posición: Largo 5 para julio, y Corto 2 para agosto.

Desea quedar largo en 3 para julio (que me entreguen 3 sacos) y no quiero tener que entregar ninguno en agosto.

Operación: Vendo 2 de los vales de julio al precio que estén en ese momento, y comprar los 2 vales que vendí para agosto al precio que estén en ese momento.

Resultado en la posición: Para julio: largo 5 y vendo (corto) 2 = largo 3. Para agosto: corto 2 y compro (largo) 2 = 0 (posición cerrada).

¿Qué es la liquidación diaria de pérdidas y ganancias? Con el propósito que los Contratos de Futuros (en el ejemplo los vales por sacos de maíz) mantengan una relación directa con las variaciones del precio que se den en el transcurso de un día, al finalizar el día de operaciones en el mercado la cámara de compensación, ASIGNA, realiza la liquidación de pérdidas y ganancias (a veces dicho como marcar a precio demercado, o en inglés mark to market). Lo anterior se explica mejor con un ejemplo: Al finalizar el día de operación en el mercado (al cierre): Tengo 3 vales para julio (posición larga 3 en julio) a $100 cada vale. Vendí 3 vales para agosto (posición corta 3 en agosto) a $95 cada vale. La última persona que compró un vale para julio pago $102 por su vale, y la última persona que compró un vale para agosto pago $98 por su vale.

Estos últimos precios los podemos considerar como el precio de mercado al cierre y procedemos a hacer la valuación para liquidar las pérdidas y ganancias: Por la posición larga: Como me vendieron los vales para julio a $100, es decir yo debo pagar sólo $100 por el maíz cuando lo compré en julio, y en este momento los están vendiendo $2 más caros ($102) entonces la cámara de compensación me va a entregar, en la cuenta con el SL o el Op, $2 por cada vale que yo tenga para compensar la diferencia de precio y ahora cada vale queda registrado al precio de mercado de $102. Mi cuenta con el SL o el Op queda: Largo 3 vales para julio a un precio de $102, más 6 pesos (3 vales X $2 pesos de diferencia c/u). Por la posición corta: Como yo vendí los vales para agosto a $95, es decir yo sólo debo recibir $95 por cada saco de maíz cuando lo venda en agosto, y en este momento se están vendiendo $3 más caros ($98) entonces ASIGNA me va a pedir que le devuelva la diferencia, a través de mi cuenta con el SL o el Op, $3 por cada vale que yo vendí para que queden registrados al precio de mercado de $98. Mi cuenta con el SL o el Op queda: Corto 3 vales para agosto a un precio de $98, menos 9 pesos (3 vales X $3 pesos de diferencia c/u). Debido a lo anterior el intermediario con quién tenga la cuenta única de MexDer (el SL o el Op) me va a pedir que le entregue 3 pesos ($6 - $9 = $3 que le debo), del neto de variaciones, para que mis contratos sigan vigentes y queden registrados a precio de mercado: 3 vales largo para julio a $102 cada saco de maíz. 3 vales corto para agosto a $98 cada saco de maíz. Es muy importante cumplir con esta liquidación diaria, sino ASIGNA puede exigir al intermediario con el que se tenga la cuenta que cierre todas las posiciones. Por eso es importante que los clientes estén enterados en todo momento de las posiciones y el tipo de contratos que mantienen para evitarse sorpresas, ya que si no realizan los depósitos correctos que les indican el SL o el Op, su(s) contrato(s) puede(n) ser cancelados.

¿Qué se hace cuando llega la fecha de vencimiento? El cliente tiene dos opciones para las posiciones de sus contratos:

1.- Antes de la fecha de vencimiento puede realizar operaciones de cierre, para neutralizar sus contratos (vender los vales que compró y/o recomprar los vales que vendió al precio de mercado) y no tener que entregar o recibir el subyacente (los sacos de maíz) lo único que pierde o gana son los diferenciales por el precio que cobró o pagó, o bien

2.- Mantener su posición hasta el vencimiento y cumplir con la liquidación del subyacente del contrato que corresponda. En este caso, por la posición larga se recibe el subyacente o se compensa de forma definitiva un diferencial de precio para poder adquirirlo, y por la posición corta se tiene que entregar el subyacente o compensar de forma definitiva el precio que se hubiera cobrado.

Consideraciones que deben tener los usuarios antes de realizar operaciones en el MexDer:

- La participación en el MexDer requiere por parte de los clientes de su conocimiento y de la capacidad de análisis para tomar decisiones. Asimismo se requiere que los clientes le den seguimiento constante a sus posiciones. Los Futuros son instrumentos que tienen altos riesgos si no se administran de manera adecuada.

- El uso de los Contratos de Futuros no puede ser al azar. Los participantes necesitan tener una visión clara del tipo de uso que requieren darles, de acuerdo con sus expectativas, disponibilidad de recursos y tolerancia al riesgo.

- El riesgo de mercado logra minimizarse, mediante estrategias que combinan dos o más operaciones simultáneas de distinta naturaleza, para lo cual se requiere asesoría especializada y gran experiencia en el análisis de este tipo de operaciones.

- Se debe conocer perfectamente el contrato de intermediación y el convenio al fideicomiso correspondiente, ya que:

1. La ignorancia no exime de la obligación.

2.Debe actuar de forma preventiva y no correctiva.

3.Tiene que mantenerse siempre informado del acontecer nacional e internacional para saber que efecto puede tener sobre los precios de sus posiciones.

Derrechos y obligaciones del cliente, operador y socio liquidador

Principales Derechos del Cliente : Tiene usted los derechos especificados en la clase de contrato que compra o vende.

1. Tiene derecho a los servicios prometidos por los SL's, Op's, la propia bolsa, el fondo fiduciario (ASIGNA) establecido para asegurar la compensación a los vendedores y la entrega a los compradores.

2. Tiene el derecho a ser asesorado con honestidad y buena fe en la promoción de los productos ofrecidos, así como el de recibir una adecuada administración de su cuenta.

3. Los SL's, los Op's y otros involucrados deben darle información completa y correcta (prospectos de información) sobre la cual basar sus decisiones de operación.

4. Debe recibir información completa de los riesgos involucrados en cualquier transacción.

5. Tiene el derecho de reclamar y exigir al SL y Op que haya contratado que le atiendan de manera expedita, así como utilizar los medios previstos por el MexDer para denunciar actos incorrectos o prácticas insanas, apelar las decisiones adoptadas por órganos autorregulatorios y solucionar controversias con el SL o el Op.

Principales obligaciones de los clientes o derechos de los SL's y OP's:

1. Leer y entender la información contenida en el contrato que firma con su intermediario, así como la información contenida en los prospectos de los contratos que desee negociar. Además deberá suscribir un contrato de adhesión al fideicomiso para cumplir las condiciones de liquidación y entrega.

2. Proporcionar cierta información confidencial sobre sus datos personales y su situación financiera para poder evaluar su calificación crediticia, que se traduce en una aportación mayor (EAIM's ) al mínimo requerido (AIM's). Asimismo se asignará a su cuenta una cantidad máxima de riesgo, que se basará en sus recursos financieros reportados.

3. Debe proporcionar información requerida sobre sus líneas de crédito con ciertos bancos.

4. No debe iniciar una transacción mientras no se le haya informado sobre todas las cuotas, derechos, comisiones y cargos de los que podrá hacerse responsable ya que estos costos, reducen la utilidad neta o en su caso incrementan su pérdida.

5. Al dar órdenes para una transacción, deberá pagar con prontitud las cuotas y comisiones que surjan por la compraventa de los contratos de futuros y de los otros servicios proporcionados por el SL y Op. correspondiente.

6. Si es residente extranjero, deberá proporcionar la información requerida por las autoridades fiscales mexicanas.

7. Cubrir las pérdidas y los costos ocasionados al SL o al Op, por incumplir oportunamente con las obligaciones.

8. Facultar al SL o al Op para que en caso de que incumpla con sus obligaciones de pago, el SL pueda cerrar los contratos abiertos que mantenga en su cuenta.

9. Mantener EAIM's suficientes para cubrir con las obligaciones de carácter fiscal.

Obligaciones de los SL's y OP's: Los miembros de MexDer, en su calidad de intermediarios, están obligados a:

1. Informar a sus clientes respecto a su organización, solvencia y procedimientos.

2. Asesorar al cliente en cuanto a las características de las operaciones propuestas, sus riesgos y beneficios.

3. Garantizar las condiciones de negociación, mediante un contrato de intermediación.

4. Ejecutar las órdenes del cliente, que hayan sido expresamente formuladas.

5. Confirmar a cada cliente las operaciones ejecutadas y los avisos de variaciones de aportaciones. Si las órdenes no pudieron ser efectuadas, se deben explicar al cliente los motivos.

A cada cliente se le tiene que enviar información (estado de cuenta) mensual detallada de su cuenta con el intermediario, incluyendo:

1. Número de contratos abiertos con sus precios.

2. Ganancia o pérdida neta.

3. Monto de las aportaciones recibidas y entregadas, su rendimiento y cualquier cantidad disponible.

4. Fecha de las operaciones, montos y volúmenes.

5. Posición al inicio y al final del período.

6. Cargos y comisiones cobradas.

7. Cualquier otra información relevante